Empresas fintech, ¿Qué son? ¿Cómo funcionan? Para empezar, son empresas que aplican la tecnología para mejorar los servicios financieros y aprovechan lo mejor del mundo de las finanzas y el de la tecnología (de ahí viene su nombre Fin = Finanzas Tech = Tecnología).

Entre las diferentes opciones de empresas fintech, en este artículo hablaremos de las plataformas de financiamiento colectivo, a través de las cuales los proyectos son financiados por varias personas.

En este caso, las plataformas conectan a quienes buscan invertir (inversores), con quienes necesitan financiamiento (solicitantes). ¿Cuál es el beneficio para ambos? Al ser un sistema 100% digital, se eliminan gastos de intermediación y esto ayuda a que las tasas de interés por préstamos puedan ser menores dependiendo el perfil crediticio de quien solicita y las ganancias al invertir sean mayores.

Para entender mejor cómo funcionan estas plataformas, platicamos con Marilú Páez, responsable de Afluenta México: “Desde nuestra fundación humanizamos los créditos y agilizamos estos procesos con tasas de interés equilibradas y favorables para los usuarios, además de generar rendimientos justos para los inversores. Con esto contribuimos a incrementar la inclusión social y financiera”.

Respecto a los beneficios de una plataforma de préstamos e inversiones, frente a los esquemas tradicionales de los bancos, las empresas fintech de esta naturaleza ofrecen tasas de interés basadas en algoritmos de análisis. Es decir que los intereses serán mayores o menores dependiendo de la calificación crediticia del solicitante. Mientras mejor historial tenga, menor será la tasa que deberá pagar.

Marilú Páez, también hizo referencia a los promedios de las tasas que aplican en Afluenta. “Los bancos funcionan con tasas genéricas independientemente de la edad, género o ingresos. Nosotros con la ayuda de la tecnología podemos individualizar esto. Quienes tienen mejor historial pueden recibir tasas de entre el 8 y 17%, mientras los bancos rondan entre 33 y 35% en promedio”.

¿Cómo se solicita un préstamo?

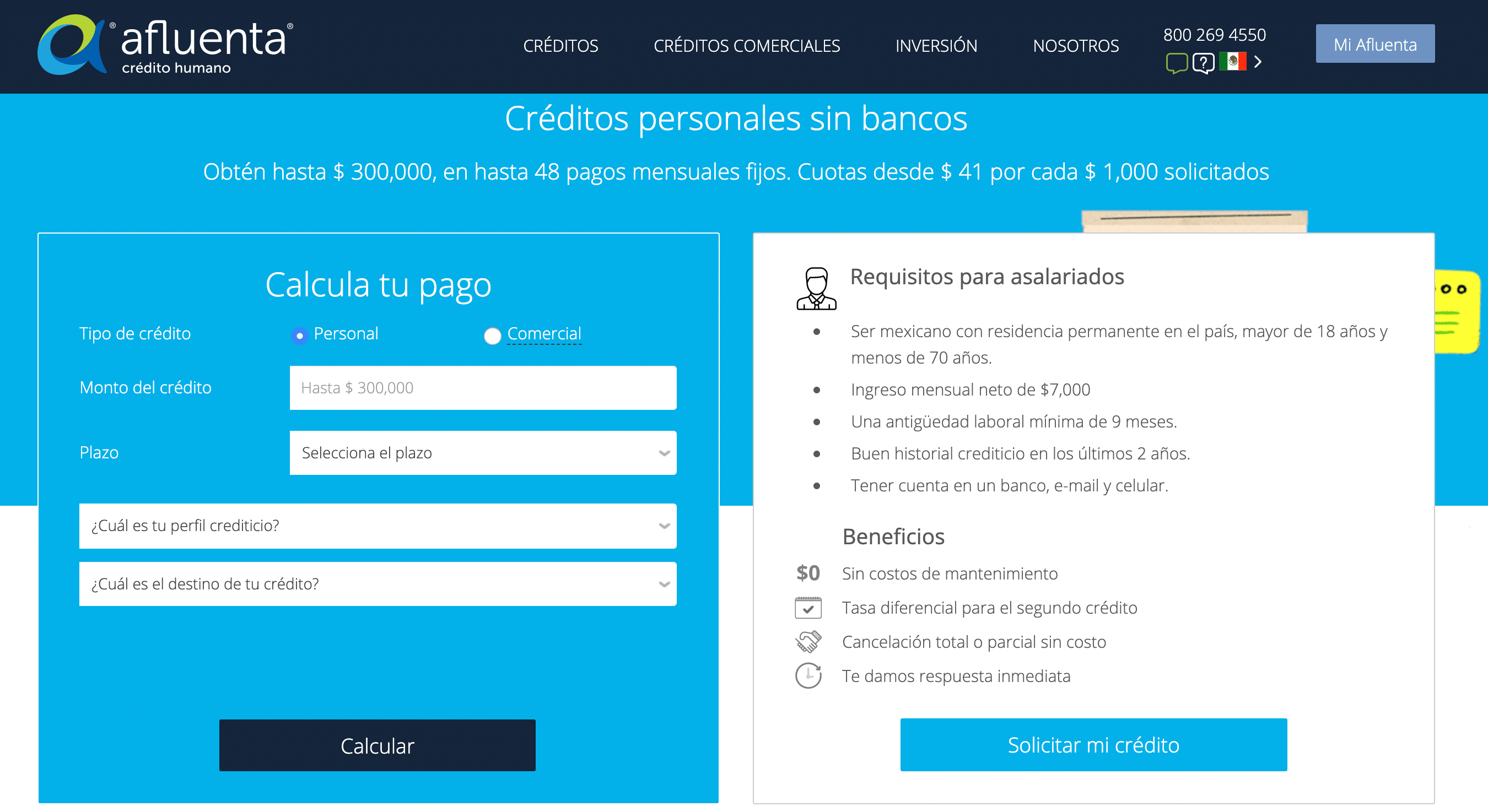

“Para la evaluación financiera revisamos varios criterios, sin embargo los tres principales son: Puntaje en buró (historial crediticio), capacidad de pago e ingresos mínimos de 7 mil pesos netos.

Una vez que completas tu solicitud de préstamo y ésta es aprobada, inicia el proceso de fondeo de tu crédito, para montos de 10 mil y hasta 300 mil pesos. En nuestro portal pueden hacer una simulación del préstamo que desean solicitar y también tenemos una sección de autoevaluación en donde en segundos podrán saber si son candidatos a recibir un préstamo”, comentó la responsable de Afluenta.

Al tratarse de una red de financiamiento colectivo, un crédito puede ser financiado por múltiples inversores hasta completar el monto solicitado y a partir de ese momento comenzarás a pagar durante el periodo elegido y con los intereses correspondientes”, mencionó Marilú Páez.

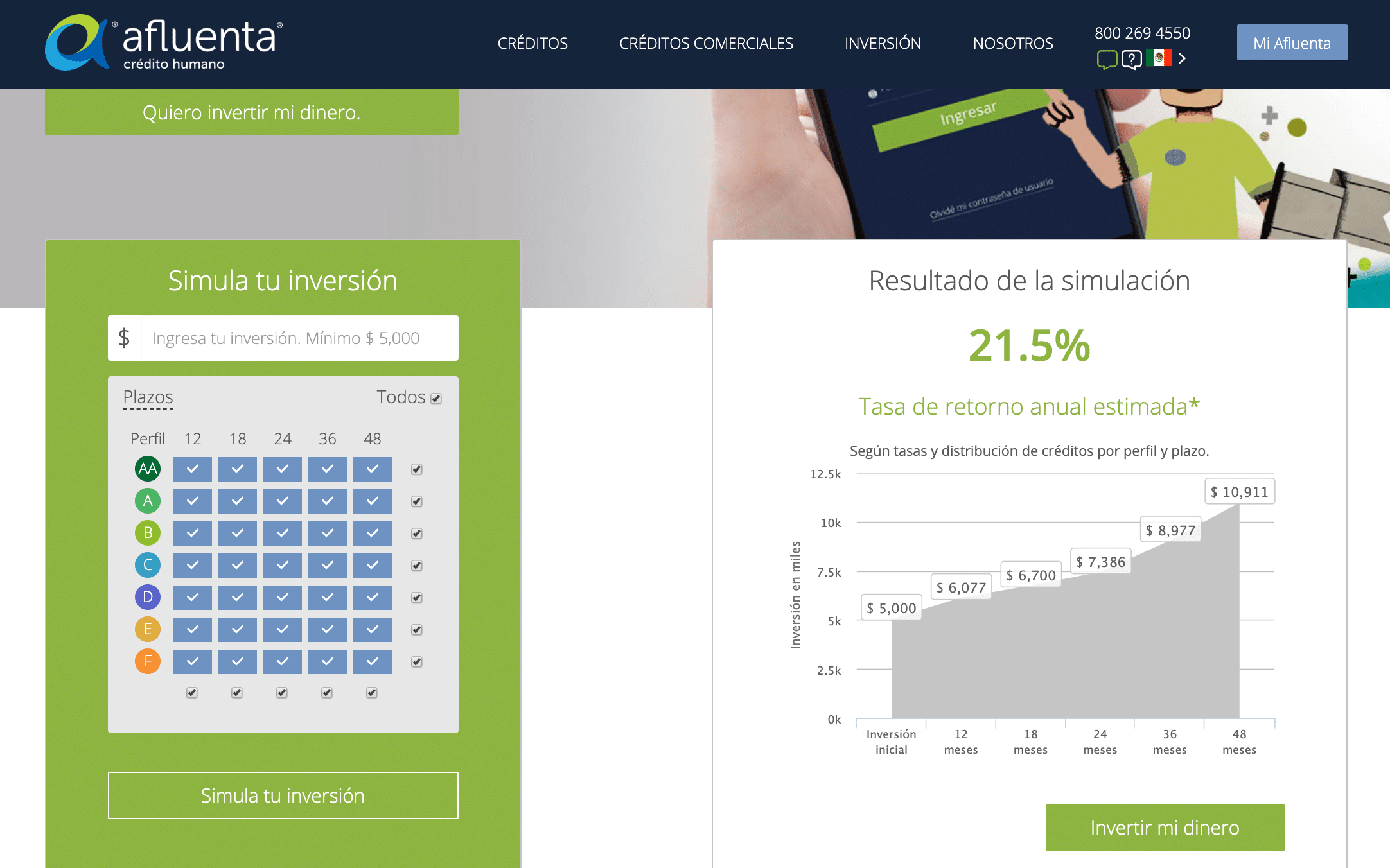

Frente a este panorama, agregó, los inversionistas pueden acceder a un rendimiento anual promedio de hasta 21.8%.

¿Y si quiero invertir?

«Para quien invierte también es una opción 100% online. Completas la solicitud de adhesión, ingresas fondos a tu cuenta e inmediatamente estás listo para comenzar a invertir en préstamos de personas. Tú decides en quién invertir, sea de forma manual o a través del sistema automático que invierte a partir de los parámetros que establezcas».

Los solicitantes de crédito son analizados, categorizados en perfiles que van de más moderados (AA) a más riesgosos (F) y puestos a disposición de los inversores, para que elijan cómo componer su cartera.

«Para disminuir o controlar el nivel de riesgo en una inversión de este tipo, la clave está en diversificar tu inversión prestándole a la mayor cantidad de personas en montos pequeños, en tantos perfiles como sea posible, de manera tal que puedas diversificar tus participaciones y que el retorno sea más atractivo», recomendó Marilú Páez.

¿Qué considerar antes de elegir una fintech?

Antes de elegir una plataforma fintech, evalúen cuánto tiempo tienen en el mercado. Analicen su sitio web en términos de seguridad, evalúen su servicio escribiéndoles a través de todos sus medios de contacto.

También es importante comparar las tasas de interés otorgadas o los rendimientos a los inversionistas. Además del respaldo de otras instituciones y en qué proceso se encuentran en su evaluación ante la Comisión Nacional Bancaria y de Valores, por mencionar algunos puntos que te darán mayor seguridad.

Quizá también te interese leer: Cuando el bonito aguinaldo llegue a mi vida

“Tenemos 7 años de vida y actualmente operamos en México, Argentina y Perú. Dense tiempo de conocer cómo funciona nuestra plataforma y otras empresas fintech de este segmento para que evalúen en términos de transparencia y funcionalidad. Afluenta es una compañía que cuenta con el apoyo de IFC (Banco Mundial), Elevar Equity e Ignia y contamos más de 42.000 clientes, entre solicitantes e inversionistas”. Finalizó, Marilú Páez, responsable de Afluenta México.

En marzo de 2018 la Ley Fintech fue publicada en el Diario Oficial de la Federación y durante este 2019, la Comisión Nacional Bancaria y de Valores validará su autorización a las empresas fintech que cumplan con un proceso de validación.

Si quieres saber más de Afluenta, aquí puedes visitar su página.